Nous avons lu pour vous

Le droit financier public, Stéphanie Damarey, Précis Dalloz, 2018, 1193 p.

Clarté, précision, simplicité… Ces qualités, précieuses en finances publiques, sont celles du manuel de la professeure Stéphanie Damarey. Elle a choisi l’intitulé de « droit public financier », qui connaît une faveur nouvelle, pour souligner qu’elle traite à la fois d’« une branche essentielle du droit public » et de « la branche juridique des finances publiques ». En préambule, elle dresse un remarquable panorama des manuels existants pour démontrer que celui-ci leur est complémentaire. Son plan suit la règle des « quatre temps » : après une introduction, l’élaboration, l’exécution et le contrôle des budgets publics. Dans chaque partie sont développé et mis en relation les questions relatives à l’État, à la sécurité sociale, aux collectivités territoriales et aux finances européennes. Comme souvent, le droit fiscal n’est que survolé. Le droit comparé est très présent. Le choix de citer « au fil de l’eau » les exemples étrangers les plus typiques plutôt que de recourir à des monographies est judicieux. L’essentiel est dit sur les pays de l’OCDE mais le lecteur bénéficiera d’aperçus sur Tuvalu (dépenses publiques : 82,55 % du PIB), Singapour (pas de prélèvement à la source), le Brésil (des budgets participatifs) ou l’Afrique du Sud (responsabilité des ministres et des directeurs d’administration centrale devant le Parlement). Les sujets sont traités de manière approfondie mais accessible et même attractive comme en témoignent certains titres : « le trou de la sécurité sociale », « il faut sauver le soldat Europe », « l’instrumentalisation de l’impôt », « la loi de règlement, une loi inutile », « l’avenir menacé de la CDBF »… Au passage, le traitement original de certaines problématiques mérite d’être remarqué : le principe de sincérité budgétaire, la pluriannualité, les budgets participatifs, le Conseil d’État en tant juge de cassation de la Cour des comptes, la responsabilité des gestionnaires publics. Une mention spéciale doit être faite aux exposés détaillés de la jurisprudence du Conseil constitutionnel et, naturellement, du régime de responsabilité des comptables publics dont l’équilibre actuel n’est pas satisfaisant. ■

L’ouvrage de M. Sy, issu de sa thèse de doctorat sous la direction du Professeur Michel Bouvier, est d’une grande actualité et devrait contribuer à la réflexion en cours sur l’amélioration de l’efficacité du rôle du Parlement en matière budgétaire. L’auteur étudie dans une première partie la conceptualisation (difficile) de la transparence budgétaire et dans une deuxième partie sa concrétisation (perfectible). Si la question de la transparence est devenue un lieu commun du droit public général et du droit public financier, elle ne correspond pas à un principe inscrit formellement dans l’ordre juridique. On en trouve cependant des échos dans de nombreux textes normatifs : Déclaration des droits de l’Homme, principes budgétaires, Constitution, jurisprudence du Conseil constitutionnel. La transparence, qui est d’ailleurs rarement définie, doit être distinguée des notions voisines de publicité et de sincérité et fait l’objet de plusieurs conceptions. Une conception classique ou politique considère la transparence comme une finalité politique, réalisée par l’élargissement des droits du Parlement : consentement à l’impôt, puis contrôle de la dépense, loi de règlement, et plus récemment : LOLF, renforcement du droit d’amendement, débat d’orientation des finances publiques, amélioration de l’information budgétaire… Toutefois, l’auteur ne peut que constater le peu d’empressement des parlementaires à se servir de ces outils et de l’exécutif à en élargir l’usage. De nombreuses zones d’ombre ou même d’opacité subsistent dans le droit budgétaire : les taxes affectées, les niches fiscales, les régulations, les prélèvements sur recettes, les fonds spéciaux… Dans la conception moderne, plus gestionnaire, la transparence est un moyen d’action. Elle a vocation à se déployer dans l’ensemble du processus budgétaire à travers de nouveaux dispositifs : contrôle de gestion, évaluation des politiques publiques, clarification de la situation financière de l’État, réponses à « l’exigence citoyenne »… Ceux-ci auraient gagné à être étudiés plus en profondeur. En juriste, l’auteur considère que la création d’un principe de transparence budgétaire serait a priori logique mais d’une opportunité discutable et préconise l’identification d’un objectif constitutionnel de transparence budgétaire. ■

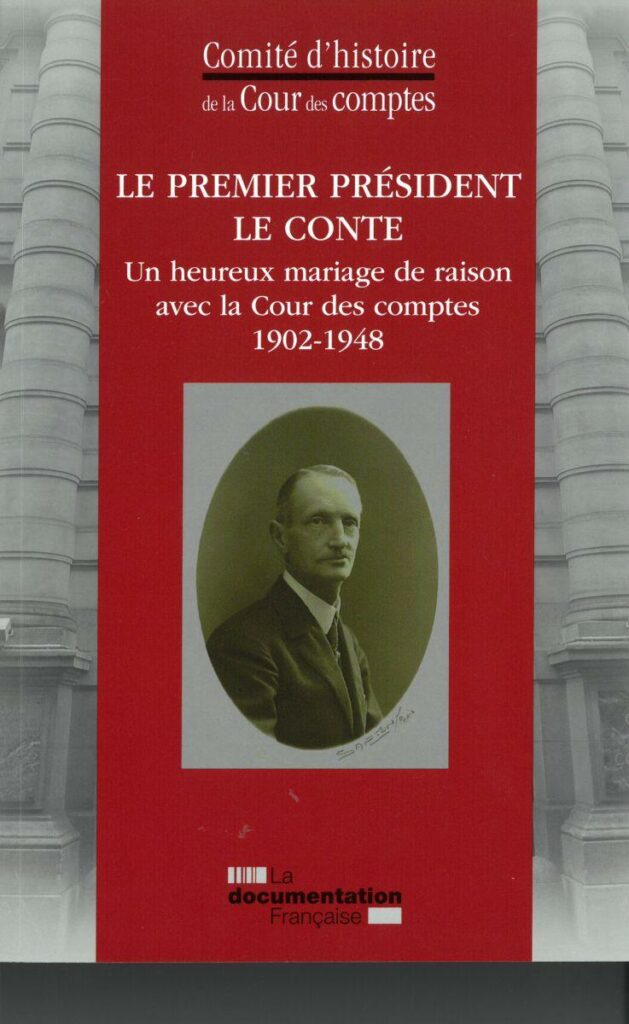

Le Comité d’histoire de la Cour des comptes publie les Souvenirs et les Carnets de guerre d’Edouard Le Conte et retrace sa longue carrière entre 1902 et 1948 à la Cour, dont il fut le Premier président de novembre 1946 à janvier 1948. À travers cet homme illustre, on découvre la vie de la Cour pendant et après les deux guerres mondiales et ses efforts patients pour étendre la qualité de ses contrôles de la régularité et de la bonne gestion des deniers publics. Parmi les évènements relatés, une place particulière doit être faite au difficile contrôle des comptes du Crédit municipal de Bayonne entre 1931 et 1934. Les hésitations au sein de la Cour, les positions respectives du ministère des Finances, de la Cour et du Conseil d’État sur la question du jugement d’un compte établi sur des pièces fausses (les opérations frauduleuses d’Alexandre Stavisky) manifestent le soin des juristes pour délimiter la compétence de la Cour. Les nombreuses illustrations apportent de riches enseignements sur les guerres et sur les notables financiers dont les nobles poses et la belle écriture laissent comme un parfum de nostalgie. ■

Fiscalité 2.0, fiscalité du numérique, Frédéric Douet, LexisNexis, 2018, 305 p.

L’auteur souligne à juste titre que le code général des impôts permet d’appréhender la plupart des questions fiscales suscitées par la nouvelle économie dématérialisée mais que les règles traditionnelles sont largement inadaptées à l’ère du numérique. Il se propose d’exposer la fiscalité des différents domaines en cause : l’économie collaborative, le financement participatif, les transactions en monnaies virtuelles, les spécificités fiscales des entreprises du secteur du numérique, et, enfin, l’économie numérique et la TVA. Cet effort est louable et précieux car les régimes fiscaux de ces différentes activités sont complexes compte tenu de leur double objectif : saisir la matière imposable en évitant les distorsions de concurrence et ne pas pénaliser une économie émergente. Si les exposés sont précis et, en général, complets, sur des sujets essentiels tels que la distinction entre professionnels et particuliers pour l’imposition des opérations réalisées par l’intermédiaire des plateformes en ligne, le régime d’imposition des plus-values sur le bitcoin, la localisation de l’assiette fiscale des entreprises multinationales du numérique, le régime de TVA sur les prestations de services numériques entre « pays d’origine » qui devait être celui du système commun de TVA et « pays de destination » qui a maintenant les faveurs de la Commission. On regrettera cependant qu’ils soient insuffisamment pédagogiques. L’exposé des régimes de droit commun prend trop de place par rapport à leur application au numérique et aux règles spécifiques. On aurait aimé avoir des résumés et tableaux de synthèse sur les questions les plus courantes. En sens inverse, les réflexions de l’auteur sur une fiscalité plus intelligente aurait pu être valorisées davantage : pour l’impôt sur le revenu, un système de seuils (préconisé par le Sénat) ou de qualification a priori simplifierait grandement la vie des internautes ; pour les transactions sur le bitcoin, le Conseil d’État semble avoir donné raison à l’auteur sur l’imposition des plus-values occasionnelles ; pour la TVA transfrontalière, il serait temps d’arrêter un système définitif et de promouvoir une coopération efficace pour lutter contre la fraude. Quelques éclairages bienvenus sur un domaine complexe et mouvant qui risque de le rester encore quelques temps. ■